Una casa propria è la vostra idea di vita in piena libertà di scelta? Se state valutando il finanziamento di un’ipoteca, prima o poi vi imbatterete anche nel termine «ammortamento». Cosa significa esattamente «ammortamento» e cosa dovreste sapere al riguardo? Swiss Life ha le risposte alle principali domande.

Appuntamento di consulenza per un confronto fra ipoteche

Desiderate scoprire insieme a un’esperta o a un esperto di Swiss Life qual è l’ipoteca migliore che fa al caso vostro? Allora fissate subito un appuntamento e beneficiate della nostra consulenza personale!

Cosa significa ammortamento di un’ipoteca?

In parole semplici, in ambito ipotecario l’ammortamento descrive il rimborso del credito ipotecario. Un’ipoteca viene quindi ammortizzata quando viene rimborsata per intero o in importi regolari, le cosiddette rate di ammortamento. Se approfondiamo la definizione, ci imbattiamo in due tipi di ammortamento di un’ipoteca: l’ammortamento diretto e quello indiretto. Entrambe le possibilità presentano vantaggi e svantaggi che vi illustreremo nel testo che segue.

La mia ipoteca dev’essere interamente ammortizzata?

In effetti, non dovete necessariamente ammortizzare interamente la vostra ipoteca. Si distingue tra ammortamento facoltativo (ipoteca di primo grado) e obbligo di ammortamento (ipoteca di secondo grado). Se la sostenibilità finanziaria è assicurata, la vostra ipoteca di primo grado, ossia l’anticipo del 66,67% o due terzi del valore dell’immobile, non deve essere ammortizzata.

Se invece per finanziare l’immobile è necessario più del 66,67% o dei due terzi del valore dell’immobile e vi occorre un’ipoteca di secondo grado, quest’ultima per legge deve essere rimborsata entro 15 anni. Inoltre, molti mutuanti ne richiedono il pagamento al più tardi entro l’età di pensionamento. In questo caso potete scegliere tra ammortamento diretto e indiretto.

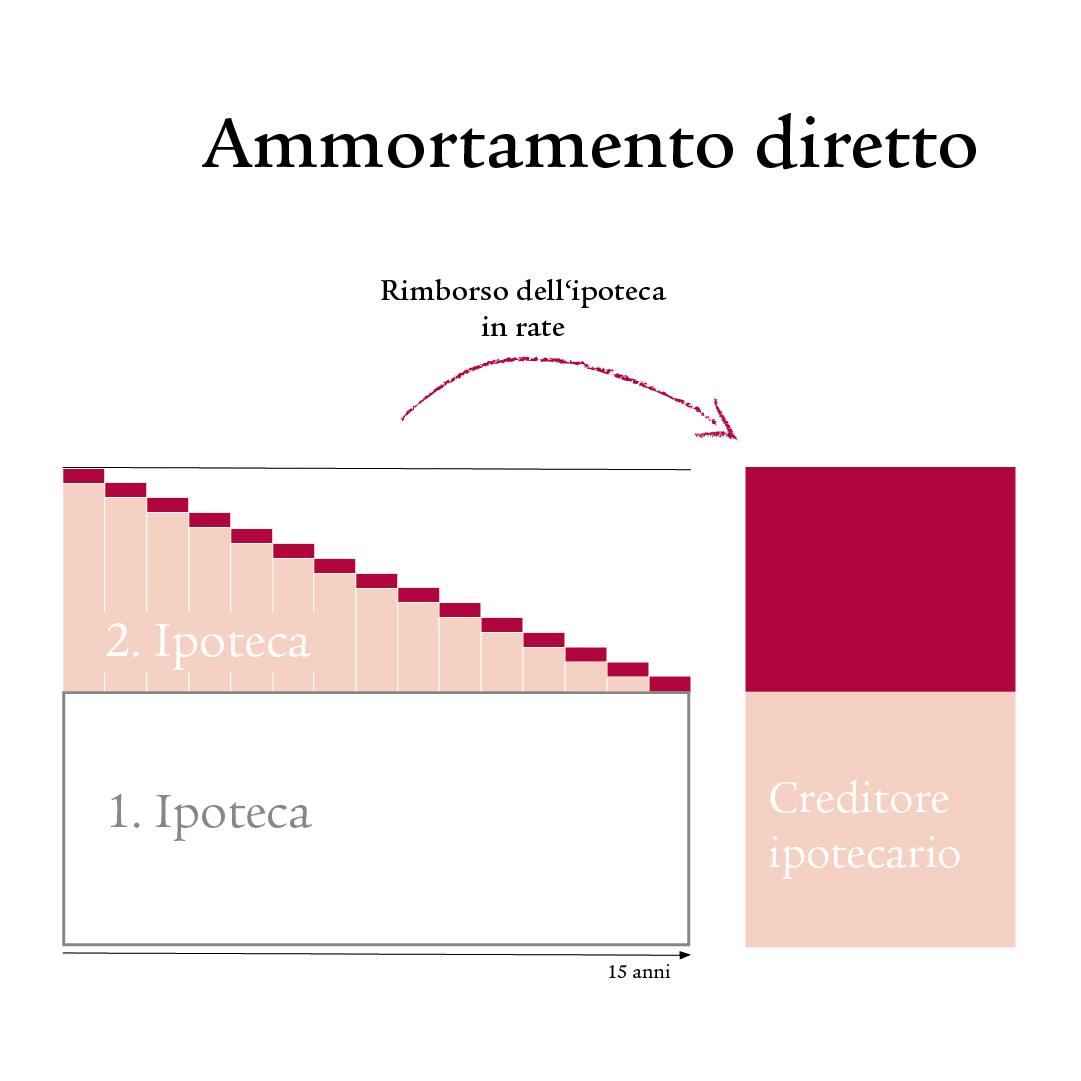

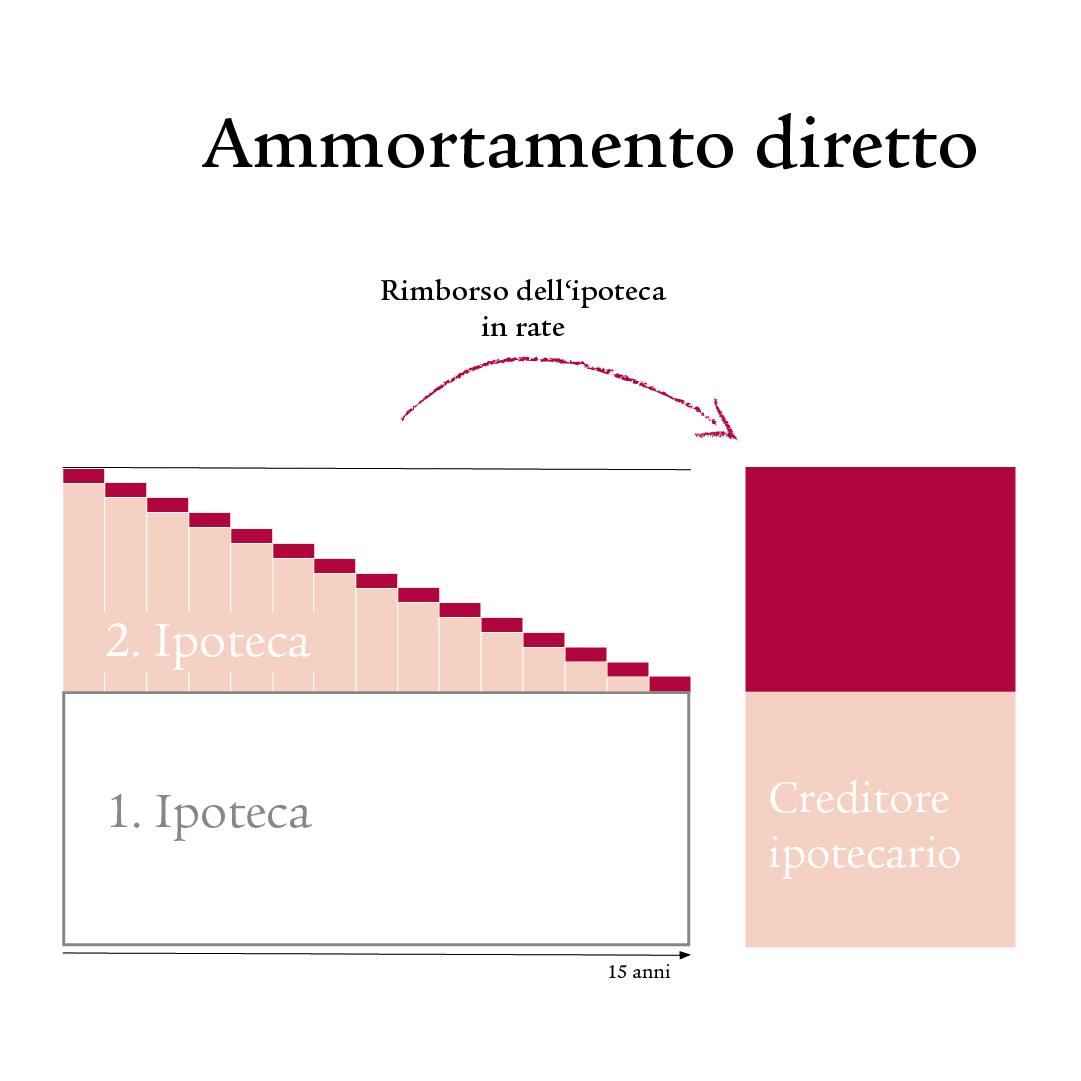

Che cosa significa “ammortamento diretto”?

Se optate per l’ammortamento diretto, la vostra ipoteca verrà rimborsata al mutuante in rate di ammortamento regolari.

Vantaggio

Con l’ammortamento diretto, il debito ipotecario diminuisce costantemente riducendo a sua volta l’onere degli interessi.

Svantaggio

L’onere fiscale aumenta perché diminuisce sempre più il costo degli interessi che è possibile dedurre dal reddito imponibile.

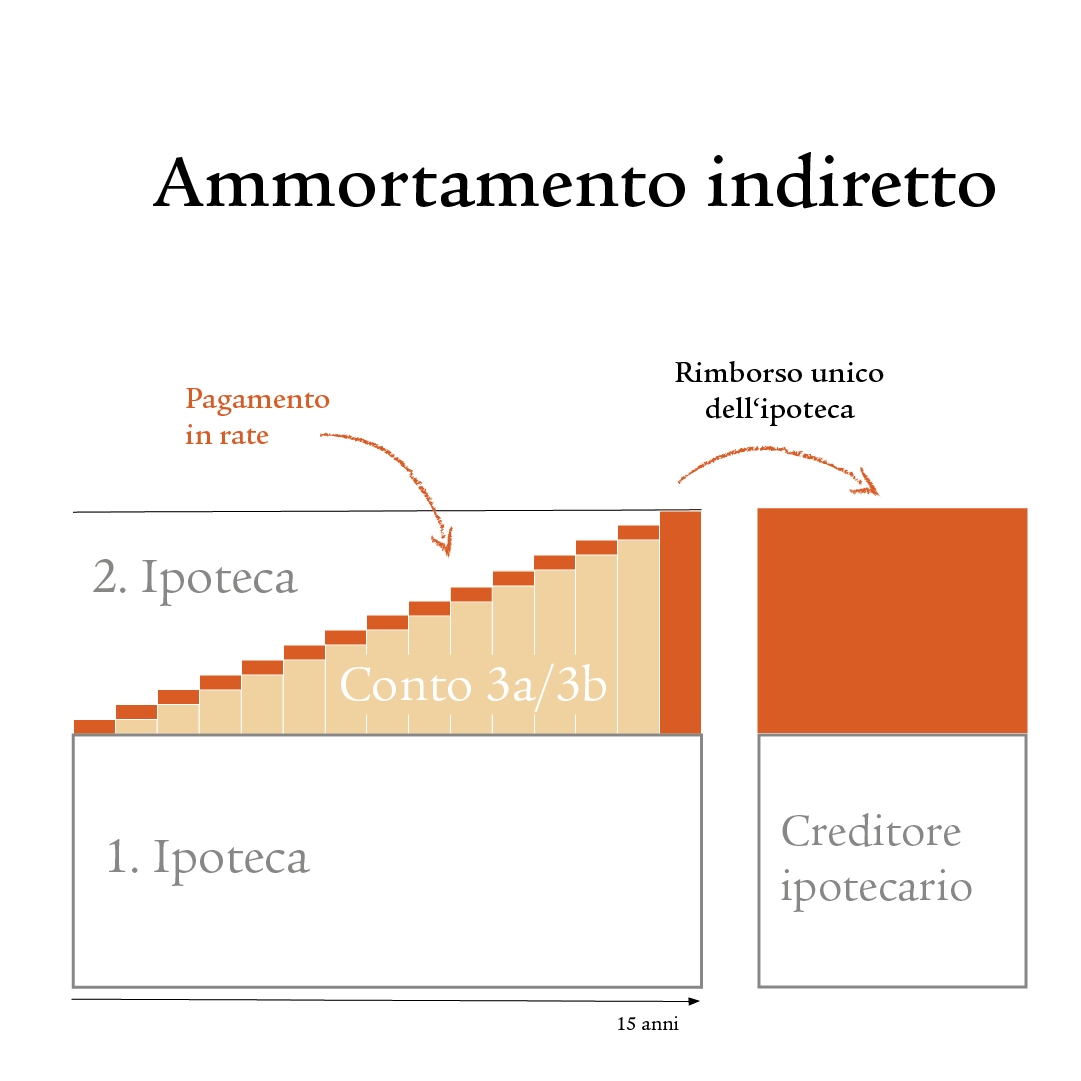

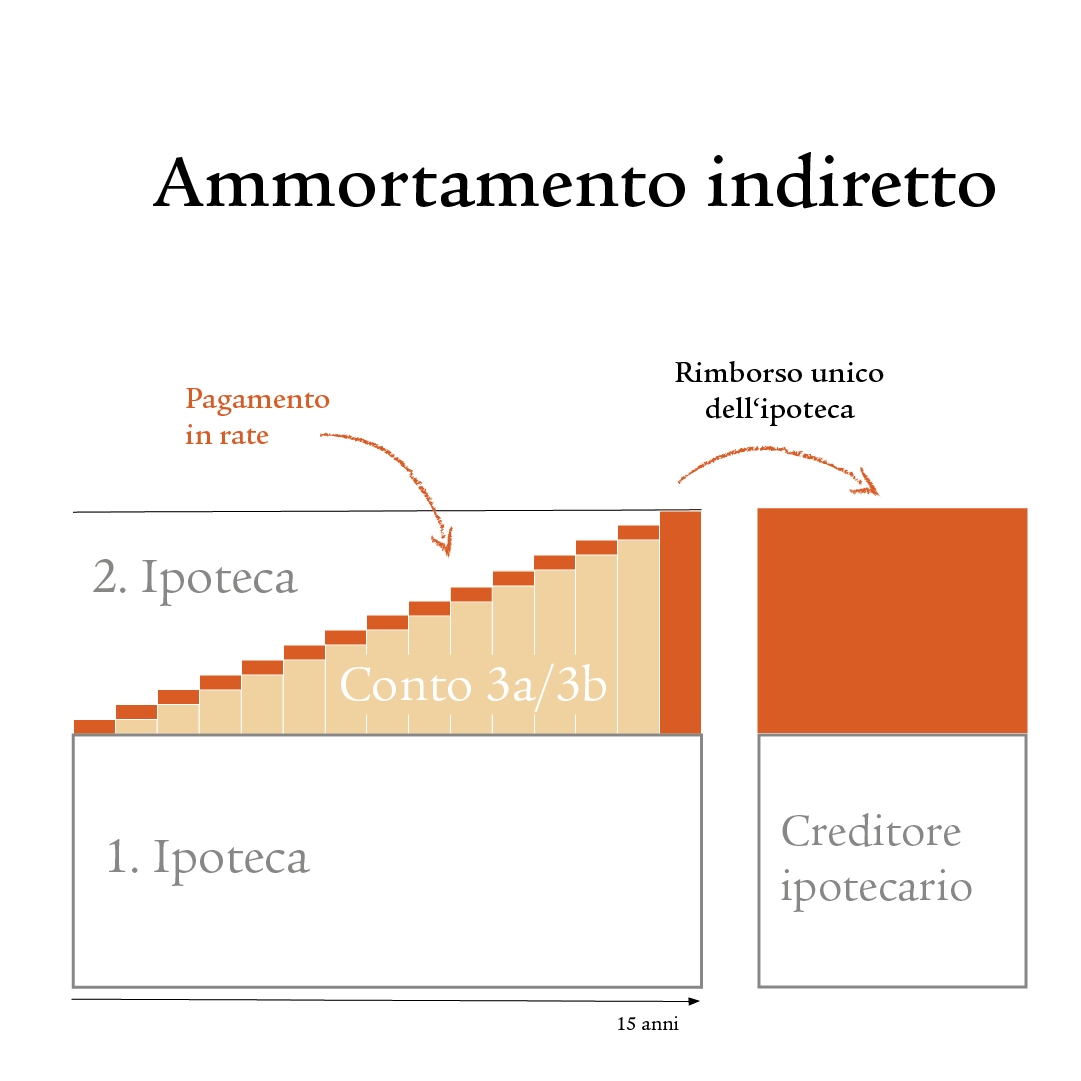

Che cosa significa “ammortamento indiretto”?

Se scegliete l’ammortamento indiretto, le vostre rate di ammortamento non andranno al mutuante, ma saranno versate in una soluzione previdenziale nell’ambito del pilastro 3a o 3b. Alla scadenza del contratto questi fondi potranno essere utilizzati per l’ammortamento unico dell’ipoteca di secondo grado. Con la costituzione in pegno del pilastro 3a o 3b il mutuante ha la copertura per l’ipoteca di secondo grado e quindi la garanzia che essa venga rimborsata alla scadenza del contratto.

Vantaggi

Con l’ammortamento indiretto, l’ipoteca rimane invariata per l’intera durata. Beneficiate quindi di deduzioni fiscali invariate per l’intera durata, se gli interessi non subiranno variazioni. Se gli interessi aumentano, avete maggiori possibilità di deduzione. Anche i fondi versati nel pilastro 3a sono deducibili dal reddito imponibile. Beneficiate del margine di manovra del pilastro 3a per quanto riguarda la forma d’investimento.

Importante: attenzione alle direttive del mutuante. Inoltre potete proteggere l’ammortamento da imprevisti. Con l’acquisto di un’abitazione diventa più importante proteggersi da colpi del destino come decesso o invalidità. Con l’ammortamento indiretto tramite una soluzione assicurativa potete ridurre al minimo questo rischio.

Svantaggio

Il vostro debito ipotecario e quindi l’onere degli interessi rimangono sempre invariati, a condizione che gli interessi non cambino. A seconda dell’investimento nel pilastro 3a possono inoltre verificarsi oscillazioni dei corsi.

Il nostro consiglio

L’ammortamento indiretto tramite una soluzione previdenziale del pilastro 3a o 3b può risultare particolarmente interessante per le famiglie. In caso di decesso della / dello stipulante, l’ipoteca è coperta dal capitale assicurato. Per le famiglie è importante verificare la situazione previdenziale e scegliere la soluzione previdenziale più adatta per definire l’ammortamento indiretto che fa al caso loro. Pertanto, la protezione previdenziale andrebbe inclusa a titolo facoltativo.

Dovrei ammortizzare interamente la mia ipoteca?

Non è possibile dare una risposta globale a questa domanda, dipende dalla vostra situazione individuale. Valutate esattamente qual è la soluzione migliore per voi e per la vostra situazione finanziaria. Le nostre esperte e i nostri esperti saranno lieti di aiutarvi a scoprire con quale metodo aumenta il vantaggio fiscale e come potete risparmiare effettivamente di più.

Vi accompagniamo nelle vostre quattro mura. E non solo.

Sognate una vita in piena libertà di scelta tra le proprie quattro mura? Per realizzare questo sogno occorre informarsi per tempo. Scoprite subito di più sulle tematiche risparmio, finanziamento, sostenibilità finanziaria e ipoteca.

Serie informativa Casa & abitazione

Desiderate leggere storie stimolanti e ricevere consigli e strumenti utili che vi aiuteranno a trovare l’immobile dei vostri sogni?